Qu’est-ce qu’un ETF ?

Difficulté : débutant

Difficulté : débutant Les ETFs pour Exchange Traded Funds, sont un type de fond commun de placement pouvant être acheté ou vendu en temps réel aussi facilement qu’une action. Ils ont souvent des frais peu élevés et répliquent de grands indices, ce qui les rend particulièrement attractifs et faciles d’utilisation.

Les ETF en bref

Les ETF appartiennent à la famille des OPCVM, pour « organisme de placement collectif en valeurs mobilières ». Contrairement à la majorité de ces fonds, ceux-ci sont côtés en continu et peuvent donc être acheté ou vendu à tout moment, et leur prix suivi en temps réel. Comme tout fond de placement, ils contiennent un panier d’actions. Ce panier peut être géré activement, c’est à dire qu’une personne ou une équipe choisiront quels titres y loger, ou passivement en répliquant par exemple un indice donné tel que le CAC40 ou le S&P 500. On parle alors de tracker. Ce véhicule d’investissement est particulièrement sûr puisque assis sur un large panier de valeurs retraçant les plus grandes entreprises d’un pays.

La majorité de ces fonds sont à gestion passive, ce qui induit une maintenance facilitée pour l’émetteur, c’est pourquoi les ETF ont en général des frais bien plus faibles que les fonds classiques. Pouvant être achetés et vendus directement en ligne, ils ne nécéssitent pas non plus d’intermédiaire financier, votre banquier ne sera donc pas intéressé à vous le proposer.

Il existe des ETFs sur à peu près toutes les places de marché pour investir dans à peu près tous les marchés, ce qui signifie que vous pouvez acheter à la bourse de Paris un ETF retraçant les indices américains, chinois, japonais, ou autres.

Que vérifier avant d’acheter un ETF ?

Si vous avez décidé d’acheter un ETF, c’est probablement que vous avez une idée assez précise ce dans quoi investir, que ce soit le CAC40, le DAX, le S&P, ou autre.

Pour chaque index, vous trouverez un large panel d’offres disponibles. Que regarder donc, afin de choisir son ETF ?

Le prospectus

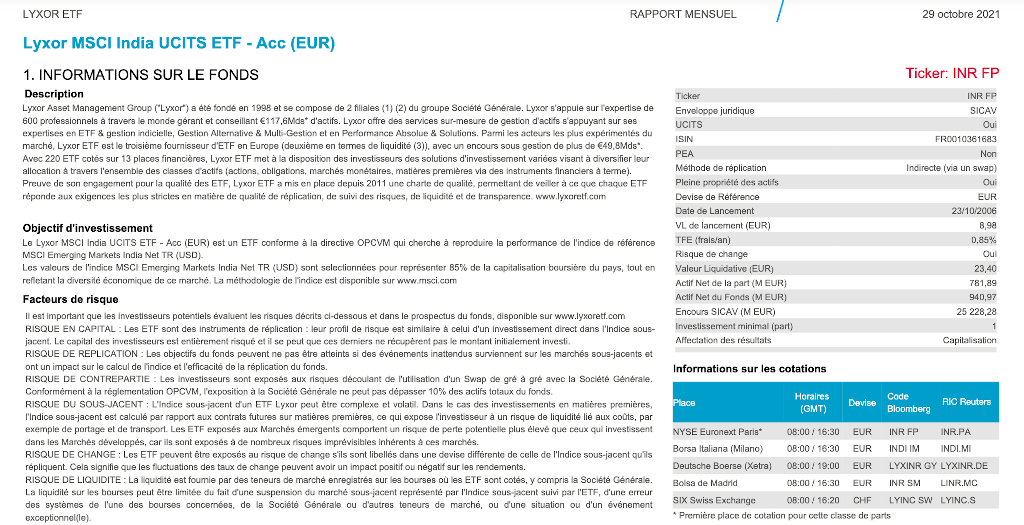

Rendez-vous toujours pour commencer sur le site de l’émetteur de l’ETF. Il s’agit souvent de grands acteurs reconnus tels que BlackRock, Lyxor, ou iShare, gages de sécurité. Vous y trouverez de la documentation, incluant les mises en garde légales, les niveaux de risques et les données du prospectus. Quelques chiffres doivent attirer voter attention. Prenons l’exemple de cet ETF Lyxor retraçant le marché indien.

- Les encours : il s’agit du volume d’argent géré par le fond. Plus il est grand, plus le fond est important, et donc à même d’être viable dans le long terme. Il arrive parfois que des ETFs avec trop peu d’encours soient tout simplement fermés, comme tout produit réalisant trop peu de ventes (pas d’inquiétude, dans ce cas votre argent vous est rendu).

- Méthode de réplication : il s’agit d’un critère technique important : il désigne la façon dont l’ETF va répliquer votre investissement. Physique, et il achètera réellement les actions sous-jacentes. Ainsi, même en cas de faillite de l’émetteur, vous possédez réellement les actions. Synthétique ou indirecte, et cette valeur est calculée via des contrats ou produits dérivés, ajoutant donc un risque en cas de faillite de l’éditeur.

- Les frais : il s’agit d’un pourcentage que l’émetteur prélèvera chaque année sur votre investissement. Les fonds traditionnels pouvaient avoir des frais s’élevant jusqu’à 2%. Cela peut paraître peu, mais avec un rendement boursier moyen de 6% par an, c’est un tiers de votre plus-value avant impôts qui disparaissait en frais. Avec les ETFs, cela se situe souvent entre 0.1 et 0.2%.

- Valeurs nette et liquidative : Un ETF a toujours deux valeurs : celle à laquelle vous le payez sur le marché, et celle des actifs retracés par le fond. Par la magie du marché, ces deux valeurs sont normalement très proches mais peuvent parfois varier un peu.

- Et enfin le Ticker ou ISIN qui vous permettra de le trouver sur les marchés, via votre courtier en ligne habituel.

Est-ce un investissement recommendé ?

Les ETFs sont un produit relativement récent sur les marchés. Les premiers sont apparus à la fin des années 1990, et ils ont gagné en popularité dans les années 2000. Avant cela, les fonds traditionnels représentaient la majorité du marché.

Le graphique suivant montre d’ailleurs les mouvement dans les fonds communs traditionnels vs ETFs à partir de 1996

On voit que les ETFs ont clairement pris le pas sur les autres formes de fonds de placement depuis 2008. En effet, les fonds traditionnels ne peuvent rivaliser avec leurs faibles frais, et l’histoire montre que leurs performances de gestion souvent active est souvent en deça de la performance de la gestion passive des ETFs.

Pour les particuliers

Les ETFs font aujourd’hui souvent partie des investissements recommandés pour les particuliers. Assis sur des économies larges, ils sont souvent stables, faciles à comprendre, et très liquides puisque vous pouvez les acheter ou les vendre en quelques secondes. Attention toutefois, comme tout investissement, ils est conseillé de les conserver un certain temps, et étant basés sur les actions, ce sont des produits dont le capital n’est pas garanti.