Pourquoi la vente de puts est une stratégie à espérance positive

Difficulté : avancé

Difficulté : avancé Les options sont avant tout conçues comme des assurances, nottament les options PUT qui permettent de se couvrir contre la baisse d’un sous-jacent. Dès lors, peut-on leur appliquer les projections de risque que font les sociétés d’assurance dans le calcul de leur prix ?

La vente de puts

Pour rappel, il existe 2 types d’options :

- Les options CALL : permettent à son acheteur de pouvoir acheter une option à un prix déterminé à l’avance

- Les options PUT : permettent à son acheteur de pouvoir vendre une option à un prix déterminé à l’avance

Si les deux fonctionnent comme des assurances contre les variations de prix, c’est la seconde, celle permettant de se couvrir contre les baisses de marché, qui incarne le mieux cette utilisation.

Par exemple, après une forte hausse, si les nouvelles macro-économiques ne sont pas bonnes vous aimeriez vous couvrir contre une chute de vos titres sans toutefois avoir à les vendres afin de ne pas passer à côté des hausses futures et éviter de payer des impôts sur vos plus-values latentes.

Vous acheterez pour cela des options PUT, et payerez la prime en échange de ce service d’assurance. Le montant de la prime payée dépend de nombreux facteurs, comme sa valeur intrinsèque, le temps restant avant expiration ou la volatilité du marché.

Le prix réel des options

Si la structure de ce prix est simple et compréhensible, celui-ci reflète t-il réellement la valeur du service rendu, à savoir le service d’assurance ?

Une étude américaine s’est penchée sur le sujet, dont la publication est disponible ici : étude Neuberger Berman. Cet article est donc une retranscription de ses conclusions.

L’analogie de l’assurance automobile

Prenons à titre d’exemple le marché de l’assurance automobile. Imaginons que le statistiques disent que vous avez chaque année une chance sur cinq d’avoir un accident de voiture qui détruise entièrement le véhicule. Cela est évidemment trés exagéré mais sert notre exemple.

Pour une voiture à 10.000 euros, vous devriez donc avoir à payer une prime de 10.000 / 5 = 2.000 euros.

Les chiffres montrent que vous paierez en fait une prime plus proche des 4000 euros, la différence étant du pur profit pour la compagnie d’assurance. La raison est simple : une grosse perte est une catastrophe pour un individu, et les gens seront prêts à payer cher un service évitant la peur de perdre une grande quantité de valeur, dans le cas présent, une voiture.

L’application aux options

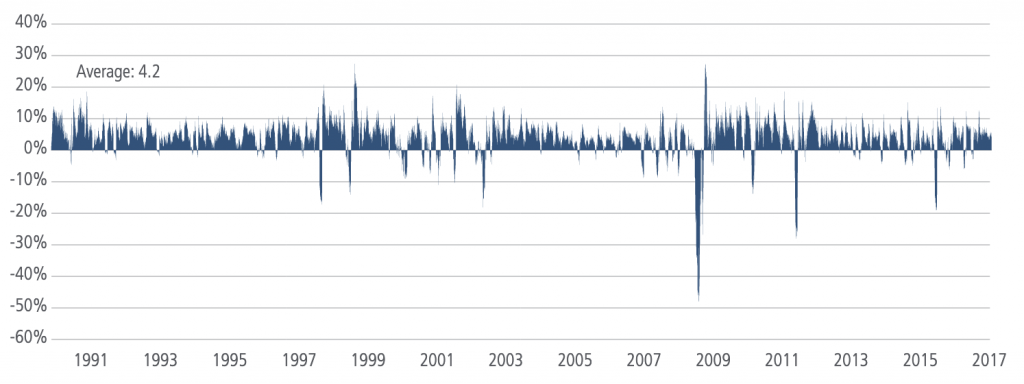

Toute l’étude de Neuberger Berman tend à démontrer que ce calcul se retrouve dans le prix des options. Sur le graphique suivant retraçant la différence entre la volatilitée indiquée par le VIX et la volatilité réelle, on peut voir que cette différence se retranscrit quasiment toujours de façon positive, avec une moyenne de 4.2%.

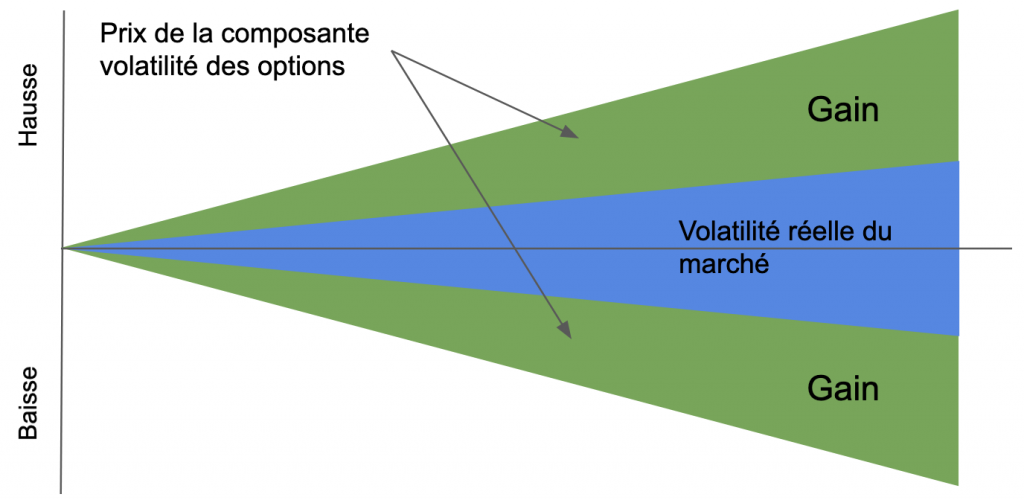

Lors que vous vendez une option, la prime reçue se décompose ainsi selon le schéma suivant, où la zone bleue représente l’assurance réelle comprise dans la prime d’option, et la zone verte le profit net réalisé. Tout cela est évidemment une moyenne.

La raison de cette différence est la même que pour n’importe quelle assurance : la peur du risque qui conduit les acheteurs à surpayer un service qu’ils estiment indispensable, et transmettre ce risque à un tiers : vous.

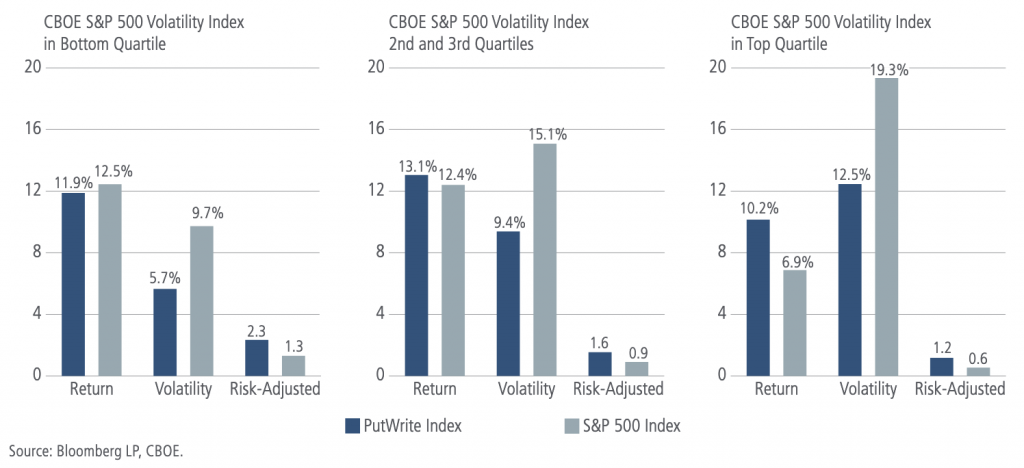

L’étude produit une représentation chiffrée selon la progression du S&P :

Ainsi, on remarque que seul le premier cas, c’est à dire lorsque la volatilité est la plus basse, donne un rendement inférieur à celui du sous-jacent. Dans tous les autres cas, vendre des puts s’avère être plus performant que de simplement acheter l’indice.

Le tableau suivant résume cette surperformance par rapport à l’indice en fonction de la volatilité :

| Indice VIX | Différence VIX / volat. réelle | Différence VIX / volat. future |

| Quart le plus haut | 4.26 | 5.27 |

| troisième quart | 4.72 | 4.50 |

| deuxième quart | 3.99 | 3.88 |

| Quart le plus bas | 3.48 | 2.89 |

On constate ainsi que le VIX sur-représente en moyenne de 4% la volatilité réelle du marché. Ces 4% sont la somme positive de la stratégie de vente de PUTs que prouve cette étude.

Conclusion

On dit parfois que vendre des options est un business. En fournissant un service d’assurance, l’efficacité du marché fait que vous avez statistiquement un rendement supérieur au risque. La vente de put est ainsi un jeu à somme positive, ce qui est une situation assez rare dans les outils offerts aux particuliers pour pouvoir être signalée.

Attention cependant, tout cela relève de la statistique. Celle-ci s’affine à mesure que l’on augmente le nombre d’itérations. En tant que vendeur d’options particulier, il y a de fortes chances pour que vous en vendiez trop peu pour profiter de ce gain scientifiquement lissé. Gardez donc en tête de toujours gérer votre risque et de bien comprendre les produits que vous manipulez.