La stratégie de la roue

Difficulté : avancé

Difficulté : avancé De plus en plus populaire outre-atlantique et connue sous le nom « the wheel strategy », cette technique basée sur les options permet de générer un revenu régulier d’un sous-jacent, souvent une action ou un ETF. Elle consiste à jongler entre des achats couverts et des ventes sécurisées. Voyons cela en détail.

Pour pouvoir appréhender cette technique, vous devez être familiers avec les options, et notamment la vente d’options. Si ce n’est pas le cas, nous vous conseillons de suivre le lien précédent et de lire l’article associé.

Explication de la stratégie

Cette stratégie est souvent comparée à l’investissement dans les dividendes puisque son but est de générer un revenu régulier. C’est même son unique objectif, cette stratégie vous faisant passer à côté de toute forme de gain en capital, lequel sera systématiquement transformé en liquidités (et donc soumis à l’impôt).

La roue est très simple et peut être décrite en quelques lignes :

- Vous choisissez une valeur, telle qu’une action ou un ETF.

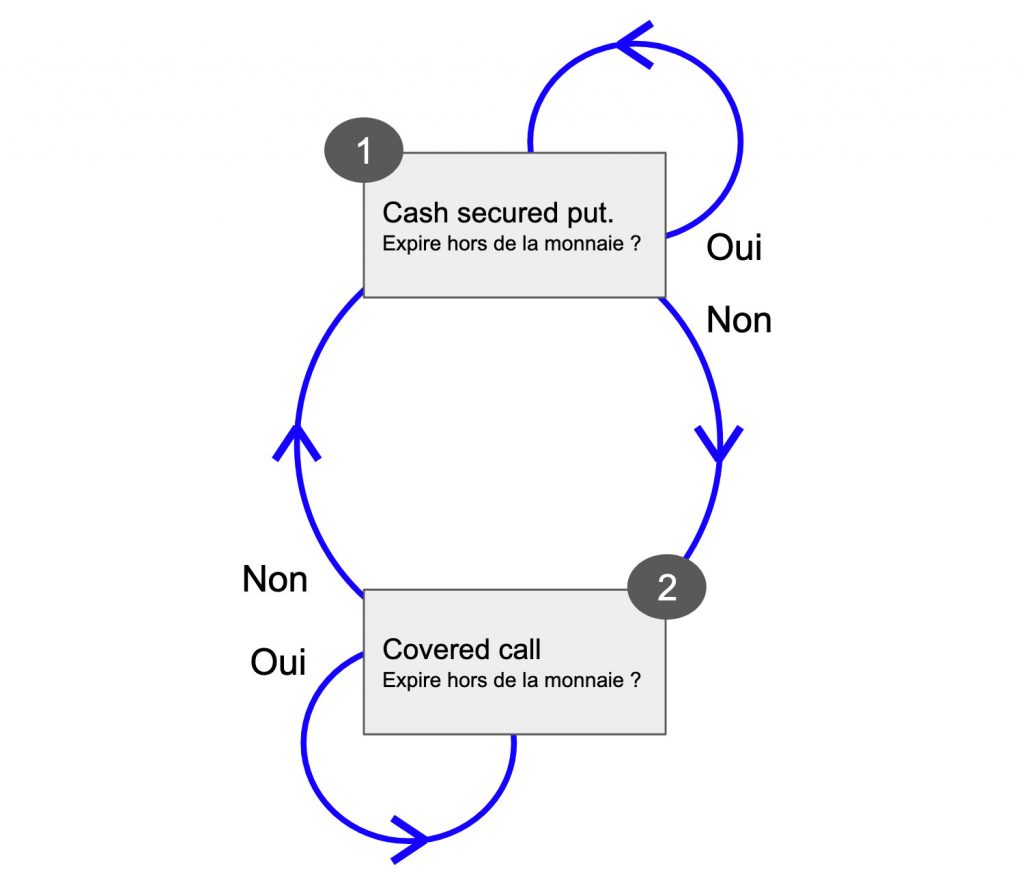

- Etape 1 : la stratégie consiste à commencer par vendre une option PUT sur cette valeur et vous encaissez la prime.

- Si ce PUT termine hors de la monnaie, vous recommencez l’opération.

- Si ce PUT termine dans la monnaie, vous êtes assigné, achetez les 100 titres correspondants, et passez à l’étape 2

- Etape 2 : vous vendez une option CALL sur les titres que vous venez d’acquérir, avec un prix d’exercice correspondant à celui auquel vous les avez payé à l’étape 1, et là encore, encaissez la prime.

- Si ce CALL termine hors de la monnaie, vous recommencez l’opération.

- Si ce CALL termine dans la monnaie, vos titres sont vendus et vous recommencez à l’étape 1. Cela peut se répéter de façon infinie, et rouler encore et encore pour vous permettre d’encaisser une nouvelle prime à chaque itération.

Cela se résume en un diagramme :

Evidemment, pour pouvoir initier la stratégie, vous devez posséder la somme correspondante à l’achat des 100 titres que vous avez choisi et qui sera mise sous séquestre par votre courtier. Selon le titre choisie, cela peut représenter une somme importante, ce qui peut être un frein à la mise en pratique de cette stratégie.

Les risques de la stratégie

La stratégie de la roue est plus une activité boursière qu’un investissement en tant que tel. En cela, elle comporte donc un certain nombre de risques.

Le choix du sous-jacent

Choisir sur quelle action ou ETF appliquer cette stratégie n’est pas forcément simple.

Revenons un peu sur la stratégie elle-même : lorsque vous êtes liquide, donc dans la phase 1, vous choisissez le prix d’exercice qui vous semble juste. En revanche, dans la phase 2, le prix d’exercice est égal au prix auquel vous avez été assigné lors de la phase 1. La phase 1 est donc la phase préférable de cette stratégie, puisque vous y êtes plus libres et n’y êtes pas exposé aux mouvements journaliers du sous-jacent.

Ainsi, la seule façon de s’assurer d’être dans le long terme le plus souvent dans la phase 1 est de choisir un sous-jacent dont le prix a toutes les chances de monter avec le temps. Les ETFs indiciels sont dans ce cadre les plus sûrs, certaines grandes entreprises solides, installées et réalisant des bénéfices réguliers le sont aussi.

Sont à éviter en revanche les valeurs spéculatives, à la mode, ou ne réalisant pas de profit réguliers. Leur valorisation incertaine rendra difficile le calcul de votre prix d’exercice, ou vous pourriez vous retrouver à être investi dans une entreprise dont le prix chute inexorablement.

Idéalement, vous devez choisir une valeur dans laquelle vous auriez de toute façon aimé investir, afin d’être à l’aise le jour où vous rentrerez dans la phase 2.

Ne pas être trop gourmand

Appliquer la roue revient à gérer son risque, et c’est même l’unique travail que ça demande. En analysant le prix des options, vous verrez que des sous-jacents risqués et un prix d’exercice proche de la monnaie vous donneront des rentabilités colossales : 30, 40 voir 70% annuels : lorsque ça paraît trop beau pour être vrai, alors ça l’est certainement.

La réalité des probabilités rattrape vite ceux qui se laissent aller à faire de tels choix, toujours selon le même schéma : ils se retrouvent bloqués dans la phase 2, avec un sous-jacent qui a perdu de la valeur et qui ne remontera jamais au niveau où ils l’ont acheté, et des primes d’options encaissées de plus en plus dérisoires. Se dire qu’un tel échec « devient un investissement long terme » comme on l’entend parfois n’est pas une sortie honorable ou acceptable pour une telle erreur : qui voudrait d’une action qui passe son temps à perdre de la valeur comme investissement long terme ?

Les marchés augmentent en moyenne de 6% par an depuis des décennies. A moins de prendre des risques excessifs, la roue vous permettra de battre un peu cette performance au prix de quelques efforts, mais pas de la multiplier. Sinon, tout le monde ne ferait plus que ça.

Le choix de la date d’expiration et du prix d’exercice

Une fois le sous-jacent choisi, viendra à chaque itération celui de la date d’expiration ainsi que du prix d’exercice.

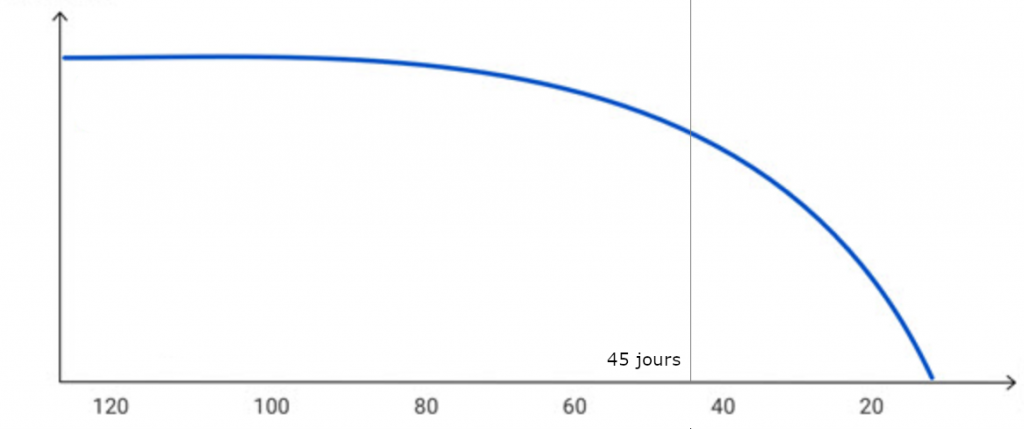

Il convient de revenir un peu ici aux fondamentaux des options : ce que vous vendez n’est rien d’autre que du temps (dit theta en langage technique), regardons comment sa valeur évolue dans le prix de l’option :

On voit que la perte de valeur temps s’accélère une fois passé sous les 60 jours de la date d’expiration. C’est donc cette période entre 60 et 0 jours qui nous intéresse.

Dans le même temps, des frais s’appliquent. On pourrait penser que vendre des options chaque semaine (lorsque les options hebdomadaires sont disponibles) et une bonne idée, mais il faut garder en tête que cela revient à perdre à chaque fois les commissions payées au courtier ainsi que le spread, souvent plus élevé sur les options hebdomadaires que mensuelles.

Lors de la phase 1

Parlons du prix d’exercice, la variable la plus simple à ajuster pour gérer son risque. Si il est évident qu’il doit être choisi hors de la monnaie lors de la phase 1, le prendre proche de celle-ci vous donnera des primes élevées, le choisir plus éloigné réduira le risque d’être assigné. Le but est ici de trouver la juste balance entre le fait d’être capable d’encaisser une baisse de marché sans être assigné tout en conservant un rendement décent. La variable delta peut vous aider en vous donnant une indication de l’éloignement relatif au comportement du sous-jacent. Beaucoup de vendeurs d’options aiment se limiter à un delta de maximum 0.3.

Beaucoup de plateformes calculent aussi pour vous un indicateur nommé chances de succès : cet indicateur purement informatif est extrait des différentes données de l’option pour vous donner le pourcentage de chances que celle-ci termine hors de la monnaie, ce qui est ici votre but. Beaucoup de vendeurs d’options aiment ici viser des choix supérieurs à 85 ou 90%.

Lors de la phase 2

La phase 2 est la partie la moins confortable de la stratégie puisque c’est lors de celle-ci que vous endossez le risque. Vous devez donc avant tout essayer d’y être le moins souvent possible, idéalement jamais.

En phase 2, le problème du prix d’exercice ne se pose plus puisque la stratégie vous dit d’appliquer le prix auquel vous avez précédemment été assigné lors de la phase 1.

Faire un choix

Evidemment, plus vous choisissez une date d’expiration lointaine, plus vous avez de la marge pour descendre le prix d’exercice de votre PUT. Ainsi, le choix le plus courant est celui d’une date d’expiration entre 30 et 60 jours avec un prix d’exercice suffisamment bas pour ne pas avoir à se soucier de la volatilité.

Une connaissance poussée du sous-jacent vous aidera aussi à connaître ses variations et donc son prix théorique auquel vous êtes prêt à l’acheter, et donc à placer votre prix d’exercice au niveau de celui-ci.

En conclusion

La stratégie de la roue peut s’avérer lucrative et vous apporter un revenu appréciable. Comme toute stratégie permettant de gérer son risque et d’accéder à un rendement élevé, il convient de rester prudent dans sa mise en place. Comme dit précédemment, il n’y a pas d’argent magique, et vous ne ferez pas 70% de rendement sur le long terme avec la roue.

Posez-vous aussi la question de pourquoi la roue ? Il est parfois plus simple de simplement investir dans les valeurs auxquelles on croit et de toucher les dividendes. La roue peut en revanche être intéressante lorsque vous souhaitez engager des liquidités sans imaginer les bloquer immédiatement dans un investissement de long terme.